17 Dic Las bolsas mundiales en máximos históricos, la recesión tendrá que esperar.

Cuando las bolsas mundiales están en máximos históricos después de más de 10 años subiendo (y marcando un récord de duración de ciclo alcista en el caso de la bolsa de EEUU), es momento de recordar e insistir en la absoluta superioridad de las acciones frente a cualquier otro tipo de inversión financiera, en el largo plazo. Aunque también es momento de recordar que esa superioridad no significa que todos los años (y ni siquiera todas las décadas) las acciones -la Renta Variable- vayan a comportarse mejor que los bonos (soberanos o corporativos), las letras del tesoro (es decir, la Renta Fija en sentido amplio), el oro… o simplemente la liquidez.

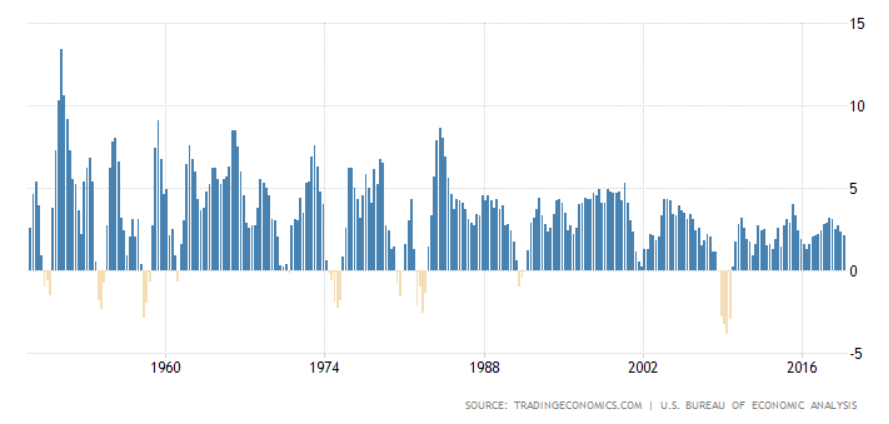

Las economías crecen la gran mayoría de años. En el siguiente gráfico vemos el crecimiento anual del PIB de EEUU desde 1950: desde la década de los años 80, el crecimiento es menor y también los años de caída del PIB son menos frecuentes. En los años buenos el PIB puede llegar a crecer a tasas del 5% mientras que en algunos años malos puede caer un 2% o incluso más, como ocurrió en el año 2008 cuando la caída del PIB rondó el 4%. Esta fue por cierto, la peor crisis en más de 70 años.

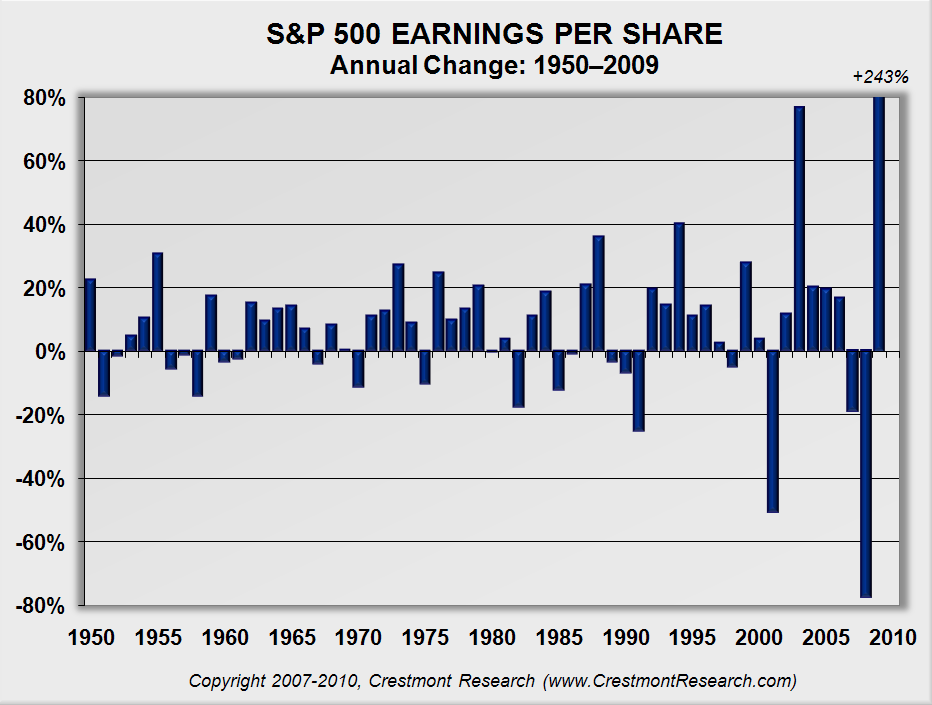

Esta tendencia constante a que la economía crezca también se puede ver por el lado de las empresas. En el siguiente gráfico vemos la evolución del crecimiento de los beneficios de las 500 empresas del S&P500 (el índice bursátil más importante del mundo).

El gráfico mide la evolución de los beneficios por acción del S&P500, y observamos que la volatilidad en los beneficios anuales de las empresas es notablemente superior a la volatilidad en el crecimiento de la economía.

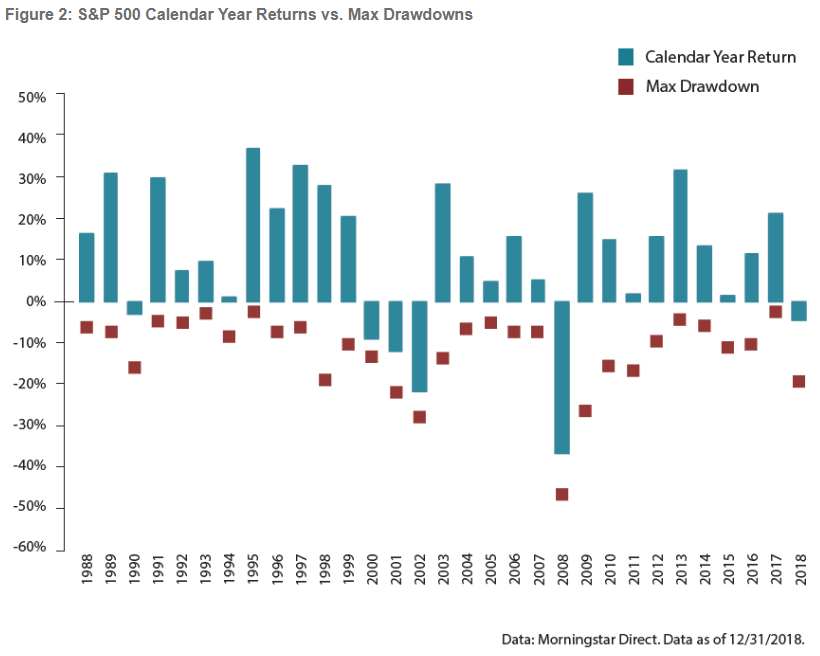

En consecuencia, la evolución de la cotización de esas empresas en bolsa también refleja una gran volatilidad, como vemos en el siguiente gráfico que muestra el resultado anual del S&P500 desde 1988, marcando además con un punto rojo el punto bajo de cada año.

Hay que observar que la mayoría de años son positivos, pero de vez en cuando hay años malos, incluso muy malos. Además, incluso en años buenos o medios, se producen retrocesos dentro del año marcando puntos bajos que pueden asustar a más de uno.

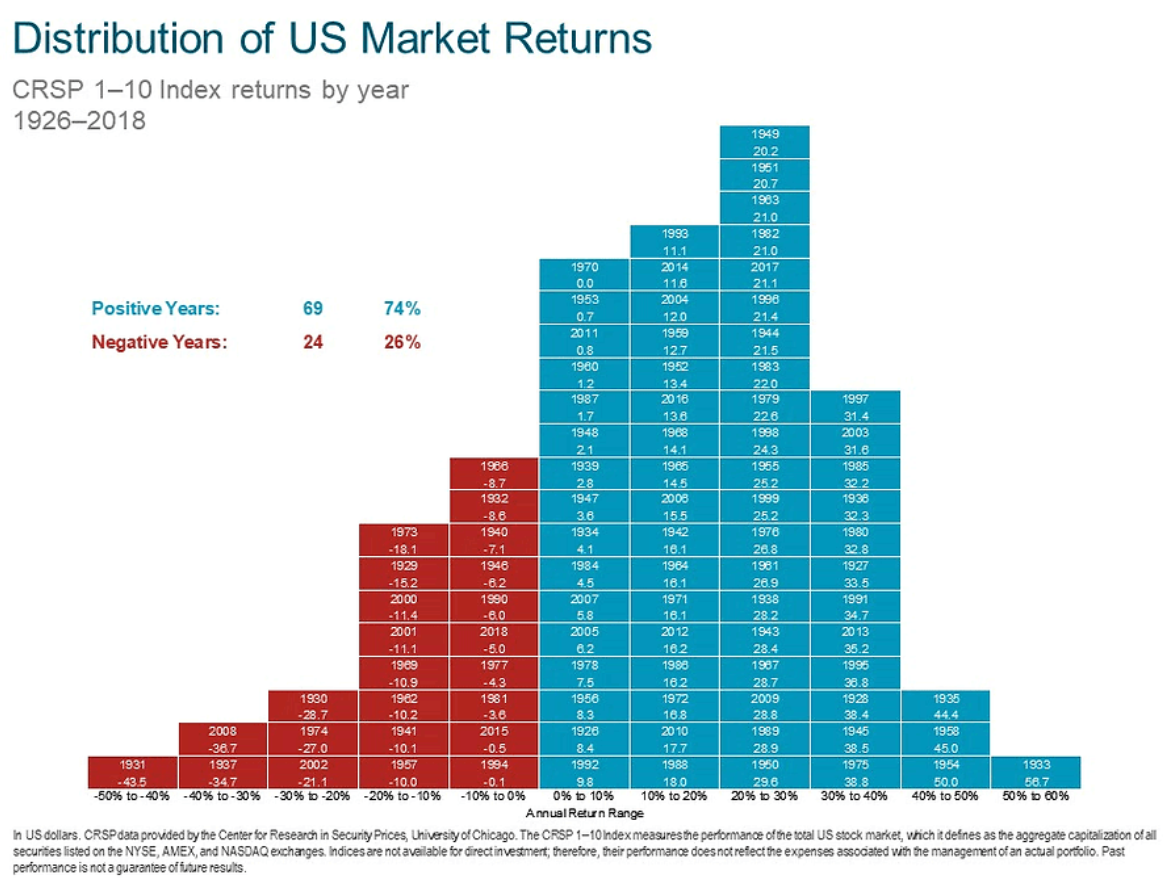

A pesar de esos sustos y de las crisis que regularmente azotan a la bolsa, lo que la gran mayoría de la gente olvida o ignora es que la mayoría de años en bolsa son positivos. Es más, la mayoría de años muestran subidas superiores al 20%, como muestra el siguiente gráfico:

Desde 1926, ha habido 20 años en los que la bolsa americana ha subido entre un 20% y un 30%, tal y como va camino de terminar este año 2019. Puede decirse pues que no es nada extraordinario que la bolsa americana suba entre un 20% y 30% en un año.

Lo curioso es que habiendo tan solo 6 años en los que la bolsa ha caído más de un 20%, son precisamente esos años los que permanecen en la memoria colectiva de los inversores (y también de los no inversores). De hecho, tras la crisis de 2008 (que fue la peor en 70 años), la tónica dominante durante estos últimos 10 años ha sido y sigue siendo la desconfianza y el escepticismo frente al potencial bursátil.

Es posible que en 2020 llegue una recesión, o incluso que veamos alguna crisis en bolsa sin que necesariamente se produzca una recesión. Hay indicadores varios que sugieren que EEUU y el mundo en general se encuentran en una fase bastante madura del ciclo, lo cual dará paso a una fase de ralentización económica y también bursátil. Pero dada la desconfianza reinante, también es probable que cualquier crisis que esté por venir en los próximos 10 años sea muy inferior tanto a la de 2008 (pinchazo de la burbuja inmobiliaria) como a la de 2002-2003 (pinchazo de la burbuja de internet).

Con sus altibajos, la economía seguirá su marcha, y seguiremos viendo nuevos desarrollos importantes en esta nueva era de internet en la que entramos hace casi 20 años pero en la que todavía tenemos muchos desarrollos pendientes de generalizarse en la sociedad. Todo esto será fuente de creación de riqueza y valor añadido, y esto es lo que la bolsa necesita para seguir generando rentabilidad a largo plazo a los accionistas que saben tener paciencia.