23 Feb Es preferible «estarse quieto»

Durante este año 2021 parece que los Bancos Centrales y los Gobiernos seguirán inyectando cantidades históricas de liquidez en la economía, especialmente en EE. UU., donde el gobierno ha estado entregando directamente en mano 600$/semanales a todos los ciudadanos en paro, entre otras medidas urgentes de reactivación. También en Europa se ha visto algo parecido, aunque a menor escala. El confinamiento ha hecho que mucha gente haya gastado menos dinero, mientras que su nivel de ingresos no caía o lo hacía en menor medida. Por supuesto, hablamos a nivel global, y no pretendemos generalizar y olvidar que hay ciertos sectores y personas que han sufrido (y siguen sufriendo directa o indirectamente) los efectos de esta pandemia. Que se entienda bien por lo tanto que estamos hablando a nivel global agregado.

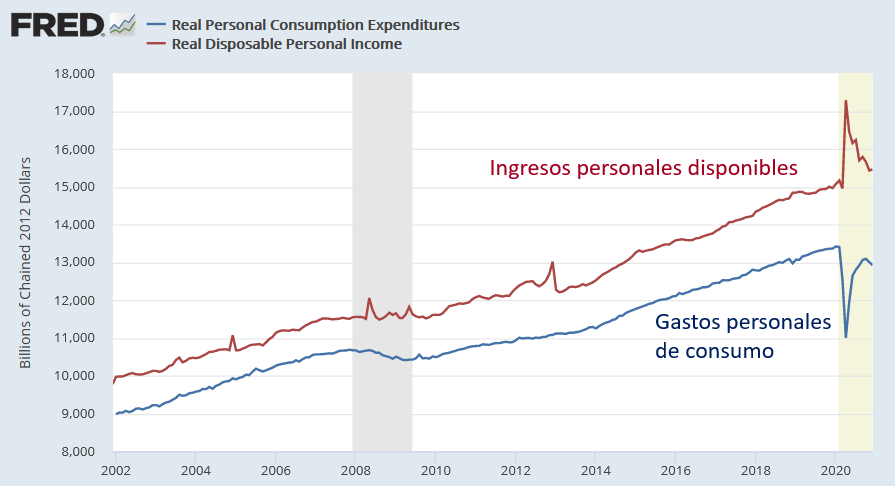

El siguiente gráfico muestra, para EE. UU., la evolución de dos líneas que normalmente van de la mano: son las líneas de ingresos y gastos personales (de las familias), y vemos que el gasto cayó en picado, mientras que el ingreso (a nivel agregado) subió en vertical debido a las ayudas estatales citadas.

Muchos americanos y europeos se encontraron así en sus casas encerrados, y con “liquidez” (dinero) disponible, y poco a poco surgió una histórica fiebre especulativa de récord y sin precedentes. Todos estos pequeños inversores decidieron asaltar en masa la bolsa. El bróker americano “RobinHood”, que no cobra comisiones (aunque gana dinero de otra manera…), vio cómo sus operaciones se disparaban. La red social Reddit provocó una subida histórica en un oscuro y pequeño valor de la bolsa americana llamado GameStop (que después se ha desplomado un 90%, dejando atrapados a la mayoría de esos especuladores). Globalmente puede decirse que el pequeño especulador ha entrado en avalancha en bolsa, tanto en EEUU como en Europa, donde por ejemplo en nuestro vecino estado Francia hubo 400.000 nuevas aperturas de cuentas de inversores particulares en el año 2020.

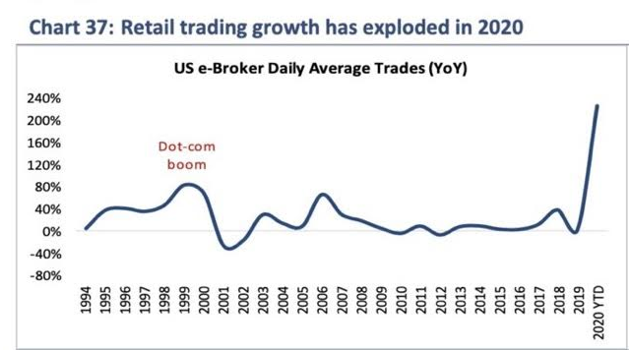

El siguiente gráfico muestra la evolución de la operativa media diaria de los brokers online en EEUU desde 1994: el salto de 2020 no tiene precedentes, muy superior a la burbuja tecnológica del año 2000 (aunque el contexto y la madurez de internet de aquel entonces no tiene nada que ver con la penetración de internet actualmente).

Datos y realidades sobre los especuladores particulares.

Las estadísticas sobre los rendimientos que obtienen los inversores particulares que “autogestionan” su dinero son apabullantes, y realmente desoladoras. La inmensa mayoría de los especuladores de corto plazo pierden casi todo el dinero con el que “juegan”. Gracias a la normativa europea, los brókers están obligados a publicar los resultados agregados de sus clientes, por lo que podemos saber qué porcentaje de los clientes de cada uno de esos brokers-casino que abundan hoy día en internet, pierden dinero. Lo pone en la letra pequeña (y no tan pequeña) abajo del todo en cada una de sus páginas web, y el porcentaje oscila entre el 80% y 90%. Es decir, más del 80% de los clientes de estos brókers dedicados al inversor particular, pierden dinero. Y lo que no dicen es cuánto, pero hay estudios académicos diversos que vienen a mostrar que pierden entre un 60% y 100% del dinero invertido. En resumidas cuentas, es algo muy parecido a ir al Casino.

Peter Lynch es uno de los gestores más famosos del s. XX. Durante 13 maravillosos años (en los años 80 principalmente) proporcionó una rentabilidad media del 29% anual a través de su fondo “Magellan” (que llegó a ser el más grande del mundo) transformando una inversión inicial de 100.000$ en más de 2,8 millones al cabo de esos 13 años, tras los cuales decidió retirarse con tan solo 46 años, para pasar más tiempo con su familia. Pero lo que aquí queremos destacar es otra de esas estadísticas que demuestran lo mal que lo hace el inversor medio particular a la hora de intentar “mejorar los números”. En el caso del fondo Magellan, que obtuvo rentabilidades cercanas al 30% anual, lo normal sería esperar que los partícipes de ese fondo (que compraron y vendieron participaciones cada uno en momentos diferentes), hayan obtenido rentabilidades similares… ¿verdad? Pues desgraciadamente la realidad es mucho más cruel. Hay dos estudios que se han realizado sobre este fondo Magellan y sus partícipes. En uno de ellos se estima que los partícipes obtuvieron, de media, una rentabilidad del 7% anual en este fondo. En el otro estudio, que es interno de Fidelity (la gestora del Magellan, para la que trabajaba Peter Lynch) se habla incluso de que la rentabilidad media de los inversores en el Magellan Fund durante este período alcista de 13 años habría sido… ¡negativa!

Ya sea un 7%, o negativa, se trata de una enorme diferencia con respecto a lo que habrían obtenido simplemente “estándose quietos”, es decir, no comprando y vendiendo (o entrando y saliendo) del fondo en función de lo que ellos, como particulares, piensan que está ocurriendo en la economía. En bolsa ocurre que cuando sentimos miedo y nos entran ganas de vender, es cuando a la larga, hay que comprar, y cuando sentimos confianza e incluso euforia, y nos entran ganas de comprar más y más, es cuando más probable es que el rendimiento futuro de la bolsa esté por debajo de la media.

INVERTIR Y ESPECULAR.

En esta situación tan loca que estamos viviendo en 2020 y 2021 muchas personas sienten la tentación de “hacer algo”: bien para aprovechar la oportunidad o bien para protegerse de un riesgo incierto que está ahí… Pero las estadísticas demuestran rotundamente que, debido a nuestras emociones y nuestra limitada racionalidad, es muy complicado predecir el futuro y sacarle un beneficio extra a esa capacidad de anticipar el futuro. Tengámoslo en cuenta.

La Real Academia de la lengua española define el término “especular” como: “opinar sin una base suficiente”. Una definición muy apropiada cuando hablamos de los mercados financieros, donde a la hora de anticipar movimientos de corto plazo, influyen millones de variables, en su mayoría desconocidas e imprevisibles. Llegados a este punto, queda ya muy claro que la principal decisión que debemos afrontar con nuestro patrimonio es si queremos ser especuladores o inversores.

Ser inversor significa ser co-propietario de las empresas que producen los bienes y servicios que consumimos hoy, y consumiremos mañana. Ser inversor es ser capitalista, poseer el capital productivo, y pensar en las rentas que ese capital va a seguir produciendo en el futuro, ignorando el ruido mediático y las oscilaciones que la fiebre especulativa suele producir en períodos de tiempo inferiores a los 4-5 años. Invertir es el camino para durar y terminar ganando. Especular es el camino para terminar perdiendo. Esa es toda la diferencia.